Обзор USDA июль 2023. Основные моменты

В 2023/24 гг. ожидается снижение производства сои в США, экспорт сократится а спрос остается высоким

Июньский отчет NASS о посевных площадях повлиял на товарные рынки и улучшил перспективы экспорта сои из США после его публикации 30 июня. Неожиданностью для рынка стали результаты опроса NASS, которые показали, что в сезоне 2023/24 площадь посевов сои в США составит 83,5 млн акров, что на 4,0 млн акров ниже прогнозов в марте. В соответствии с сокращением поставок на 5,7 млн. тонн прогноз экспорта сои из США в этом месяце снижен до 50,4 млн. тонн.

Рынок торговли соей в США в сезоне 2022/23 характеризовался высоким внутренним спросом на переработку и сильной конкуренцией Бразилии на мировом рынке. Ожидаемое сохранение этих условий в следующем маркетинговом году в сочетании с прогнозируемым сокращением поставок означает, что дефицит в значительной степени будет компенсирован за счет экспорта для удовлетворения внутреннего спроса. Прогноз экспорта сои из США на 2023/24 год снижен на 3,4 миллиона, а запасы сократились на 1,4 миллиона. Объем переработки снижается лишь незначительно из-за высокого спроса на соевое масло в качестве сырья для производства биотоплива.

Несмотря на более низкие прогнозы по производству в Соединенных Штатах, прогноз мирового производства сои остается на рекордно высоком уровне, в основном благодаря рекордному урожаю в Бразилии и восстановлению урожая в Аргентине. Замедление роста спроса в Китае, экономические трудности в других крупных странах-импортерах, таких как Египет и Пакистан, и рекордные поставки, как ожидается, приведут к снижению мировых цен на сою в 2023/24 году. Соединенные Штаты, вероятно, останутся менее конкурентоспособными, чем Южная Америка, на экспортном рынке из-за меньших поставок и политических стимулов в области биотоплива, которые позволят сохранить больше соевых бобов на внутреннем рынке для переработки. Сокращение поставок и значительное сокращение внутреннего спроса в Соединенных Штатах ограничат экспортный потенциал торговых партнеров, вынудив импортеров платить более высокие цены или увеличить закупки в Бразилии.

Компенсирующие изменения в мировой торговле соей и другими продуктами в этом месяце включают увеличение поставок соевого шрота из Южной Америки и снижение прогнозов импорта сои на основных рынках США, включая Египет и Мексика.

ОСОБЕННОСТИ РЫНКА

Импорт сои в Египет в 2022/23 мг сократится вдвое

Египет был четвертым по величине мировым импортером соевых бобов в сезоне 2021/22 и крупным импортером соевых бобов из США. Растущий спрос со стороны птицеводческой отрасли и аквакультуры, а также увеличение мощностей по переработке привели к расширению рынка со среднегодовыми темпами роста около 20 процентов за последние 5 лет. Однако в 2022/23 году импорт, по прогнозам, сократится почти на 50 процентов из-за экономических проблем Египта и проблем с иностранной валютой, сообщает oilworld.ru, со ссылкой на USDA.

Египет боролся с высокой инфляцией и девальвацией египетского фунта в дополнение к росту мировых цен на сырьевые товары. По состоянию на июль 2023 года правительство Египта (GOE) с марта 2022 года девальвировало египетский фунт вдвое, чтобы увеличить приток иностранной валюты в ущерб рынку импорта. Поскольку экономика Египта испытывает трудности, нехватка долларов США привела к тому, что покупатели не смогли приобрести валюту для оплаты поставок товаров.

Экономические условия особенно повлияли на потребителей в стране, зависящей от импорта, продовольственная инфляция достигла рекордных 65 процентов по сравнению с предыдущим годом. Нехватка кормов вынудила птицеводческую отрасль отбраковывать цыплят, что нанесло ущерб отрасли и привело к росту внутренних цен на продовольствие. Также пострадали переработчики сои, которые работают на низкой мощности из-за нехватки поставок и низкой рентабельности.

Министерство сельского хозяйства увеличило выдачу аккредитивов на закупку сырья, но импорт сои, по прогнозам, не восстановится полностью до прежних уровней в 2023/24 году, поскольку ожидается сохранение не лучших экономических условий. В то время как инфляция, как ожидается, стабилизируется, а экономика, как ожидается, несколько восстановится по сравнению с текущей ситуацией, импорт сои в 2023/24 году пересмотрен до 3,0 млн тонн в соответствии с сохраняющейся неопределённостью рыночных условий и сокращением урожая сои в Соединенных Штатах, основном поставщике Египта.

ПРОГНОЗ НА 2023/24 ГОД

Мировое производство масличных культур в 2023/24 году, по прогнозам, снизится на 4 млн тонн до 667 млн, поскольку сокращение производства сои в США и рапса в ЕС частично компенсируется увеличением посевов рапса и подсолнечника в Украине.

Экспорт масличных культур в целом снизился, поскольку более низкий экспорт сои из США более чем компенсировал более высокий экспорт из Украины семян рапса и подсолнечника.

Мировые запасы масличных снижаются, главным образом из-за снижения поставок соевых бобов из США и Бразилии и рапса в ЕС, что более чем компенсирует увеличение запасов подсолнечника в Украине.

Мировой экспорт шрота растет за счет Аргентины, Бразилии и Индии и экспорта соевого и подсолнечного шрота из Украины.

Мировая торговля растительным маслом в целом практически не изменилась, поскольку увеличение экспорта подсолнечного масла из Украины компенсируется снижением экспорта соевого и пальмового масел, сообщает oilworld.ru, со ссылкой на USDA.

Прогнозируемая средняя сезонная фермерская цена на соевые бобы в США вырастет на 30 центов до 12,40 доллара за бушель.

ПРОГНОЗ НА 2022/23 ГОД

Мировое производство масличных культур в 2022/23 году прогнозируется на уровне 630 миллионов тонн, что на 2 миллиона больше, чем в июне. Большие посевы подсолнечника в Украине и Аргентине и производство хлопка в Индии более чем компенсировали меньший урожай арахиса в Аргентине.

Торговля масличными культурами незначительно выросла, поскольку увеличение экспорта бразильской сои и австралийского рапса в основном компенсируется снижением экспорта сои из США и подсолнечника из Украины.

Мировые объемы переработки масличных в целом практически не изменились, поскольку сокращение объемов переработки сои, в основном за счет Бразилии, компенсируется увеличением объемов переработки рапса в Китае и подсолнечника в Украине.

Мировая торговля растительными маслами в этом месяце практически не изменилась, поскольку сокращение экспорта пальмового масла из Малайзии и Индонезии компенсируется увеличением экспорта подсолнечного масла из Украины и соевого масла из Аргентины.

Мировые запасы масличных культур выросли более чем на 2 процента на фоне увеличения поставок сои в Китай и США, а также подсолнечника в Украину. Прогнозируемая средняя сезонная фермерская цена на соевые бобы в США не изменилась на уровне 14,20 доллара за бушель.

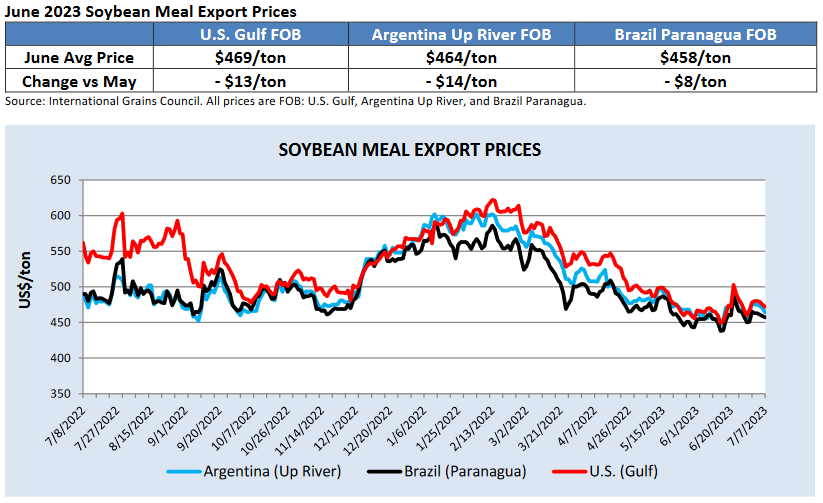

ЭКСПОРТНЫЕ ЦЕНЫ

Средние экспортные цены на сою незначительно выросли у всех основных экспортеров в июне. Цены выросли в начале месяца на фоне опасений по поводу состояния урожая на Среднем Западе США. Однако цены упали после объявления 21 июня окончательных требований EPA к смешиванию биотоплива, которые не оправдали ожиданий отрасли. В последний день месяца публикация отчета NASS о посевных площадях за июнь застала рынок врасплох и резко подтолкнула цены вверх, поднявшись на 79 центов за бушель за 1 день по наиболее ликвидному контракту изза меньших посевных площадях на сою в США.

Цены на соевое масло также выросли в конце месяца, чему способствовало прогнозируемое сокращение поставок из США. Этот сдвиг в динамике еще больше увеличил премию за американское соевое масло по сравнению с южноамериканским. Цены на американское соевое масло на условиях FOB сейчас почти на 400 долларов за тонну дороже, чем у крупнейшего экспортера, Аргентины, сообщает oilworld.ru, со ссылкой на USDA. Примечательно, что цены на пальмовое масло возобновили торги с обычной скидкой к соевому маслу в этом месяце отчасти из-за увеличения запасов пальмового масла в Малайзии.

Цены на соевый шрот снизились благодаря более высокому предложению и большим запасам альтернативных кормов.

Балансы

Экспорт, Подсолнечное масло Россиия. Прогноз на 2023/24 год. Июль 2023

Запасы масличных Россия Прогноз на 2023/24 год. Июль 2023

Экспорт, Подсолнечное масло Украина. Прогноз на 2023/24 год. Июль 2023

Импорт. Подсолнечное масло, Все страны. Прогноз на 2023/24 год. Июль 2023

Полный текст обзора см. файл. (на англ. яз)

Oilseeds: World Markets and Trade

Cotton: World Markets and Trade

World Production, Markets, and Trade Report

Grain: World Markets and Trade

| Регион | Закуп. | Изм. | Прод. | Изм. |

|---|---|---|---|---|

ЦФО |

29150.00 | + 700 | 29160.00 | + 660 |

ПФО |

27950.00 | + 300 | 28050.00 | + 50 |

СКФО |

28700.00 | + 500 | 28950.00 | - 50 |

ЮФО |

28150.00 | - 200 | 28950.00 | - 50 |

СФО |

28400.00 | - 100 | 28300.00 | - 200 |

| Регион | Закуп. | Изм. | Прод. | Изм. |

|---|---|---|---|---|

ЦФО |

71000.00 | + 850 | 73250.00 | + 1380 |

ЮФО |

69800.00 | + 200 | 74000.00 | + 3500 |

ПФО |

71000.00 | + 1450 | 73000.00 | + 2950 |

СФО |

72000.00 | + 1800 | 75000.00 | + 4500 |

Обсуждение